A股 没有时间的朋友,开不出时间的玫瑰

上海半夏投资管理中心(有限合伙) 2021-07-31

本文章2195阅读

首先是《时间的朋友》一书的作者,曾经公开表态教育是永远不需要退出的投资,但却在打击校外培训的政策出台前,精准清仓最近遭遇重创的教育股。业内纷纷感慨:

然后是《时间的玫瑰》一书的作者,因今年业绩表现不佳,基金明显亏损,近期在微博上公开道歉,说:

但好的个人品格,改变不了2个事实:

1,他所管理的基金,今年高点以来出现了30%左右的回撤;

本质上,资产管理,或者投资的根本目的是什么?

是实现资产的保值增值。

所有太大幅度的回撤,对这一根本目的,都是严重的背离和伤害。即便是所谓的专业机构,在这种情况下,都无法保持冷静和理智,何况普通基民。

我非常庆幸自己在职业生涯的早期,就遭遇了2008年的金融危机,亲身感知了大幅回撤的可怕。于是很早便思考了这一问题,很早便做了很多的研究,得到几个重要的发现。

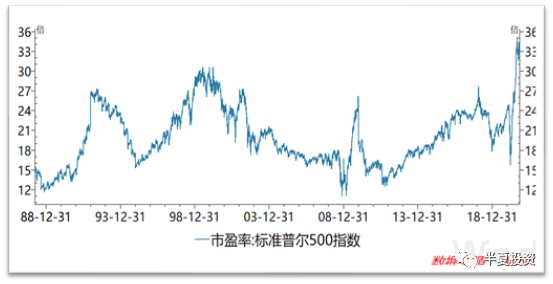

全部A股的中位数来看,市盈率在20倍到100倍之间波动,可以相差5倍。