中证500领导的“农民资产”迎接胜利

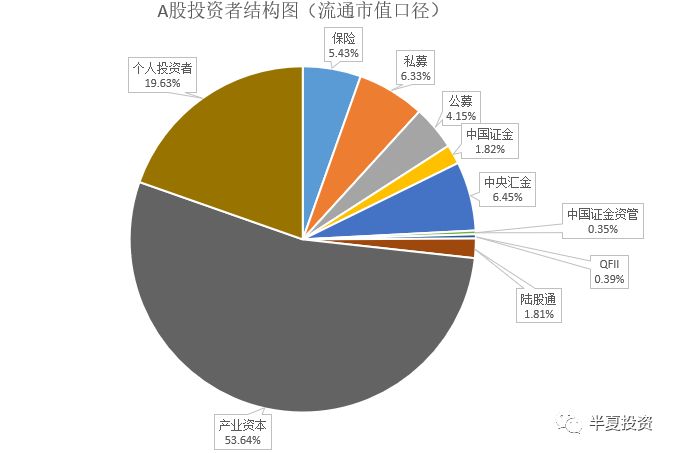

我们来看一下A股以流通市值计算的投资者结构

据此,可以类比分析一下A股的个阶层:

外资:类似帝国主义,属于纸老虎。

虽然强大和先进,但中国并不是他们的核心利益,占比很小,只是来捞便宜,捞到就走,没有决战到底的决心。在他们认可的估值区间下沿,买入;在估值区间上沿,卖出。

理念稳定的价值投资机构:市场上少数的几家大型私募基金,类似买办大资产阶级。

他们有长期稳定的资金来源,跟外资方法论一致,现在也都是全球配置,存量资产高,海外联系多,如果A股没有机会,一般很自然的就去买美股和港股。

以上两类,从长期来看,都是能赚钱有超额收益的。但缺乏广泛的群众基础,缺乏决战到底的决心,涨多了反而会卖而不是买。如果A股出现一轮波澜壮阔的牛市,牛到泡沫那种,最大的受益者不会是他们。好比中国历经险阻GM取得胜利,站在天安门城楼上的群体,不是外国人也不是买办。

其它机构和散户(大部分的保险、公募、私募):类似中产阶级和小资产阶级,天生具有两面性。

他们没有稳定的长期资金,也没有稳定的框架和理念,三根阳线就追,三根阴线就砍。天生具有两面性,无论其它任何市场主体打出趋势,他们都可跟随,特别容易摇摆。

产业资本:类似农民阶级,才是A股的主体。

他们有最多的存量筹码,大于50%,在占比上有绝对压倒性优势。他们对上市公司有最深刻最真实的认知,大部分身价都跟A股挂钩,跟A股有最本质最天然的利益联系。只有民企老板,才可以比肩在伟大的中国革命中取得最后胜利的无产阶级。

在历史上,每一次A股阶段性的大底部,后续产生了50%以上级别行情的,无一例外出现了产业资的积极参与和配合。

2005年下半年大牛市启动前夕,产业资本大量净增持。之后产业资本进入长期净减持的状态。但是无论2008年10月,2010年6月,2012年11月,2014年5月,这四个重要的大级别底部,以3个月平均来看,净减持的强度几乎都是前后2、3年的最低点附近,几乎降到0,比之前的高点都改善了0.05%。

从地价说起

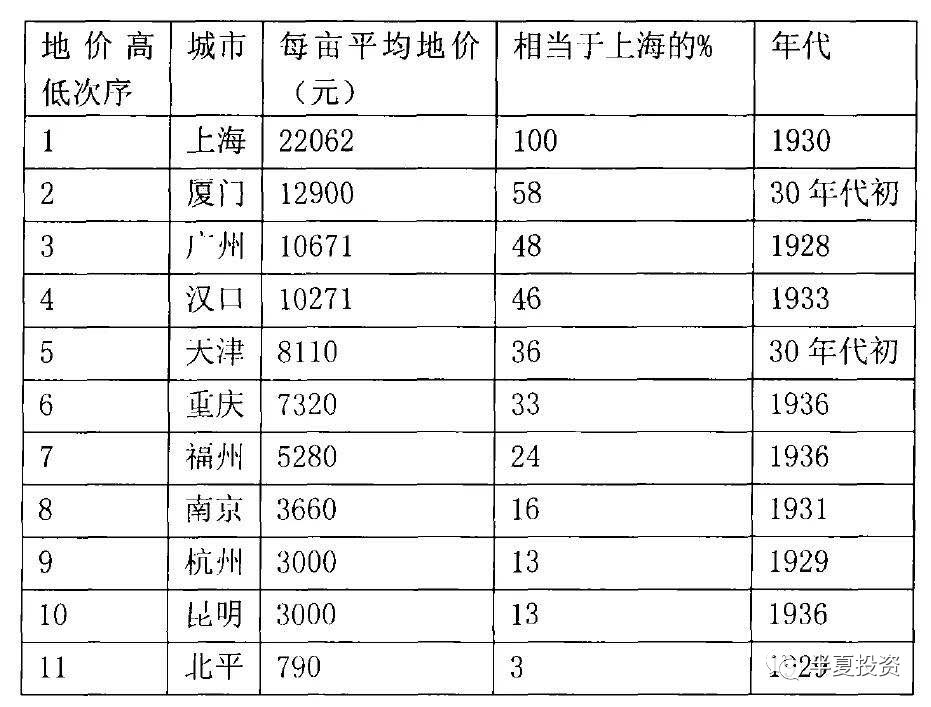

我们先来看一下民国时期中国各主要城市的房价对比:

城市间巨大的差异是触目惊心的,上海 的地价是当时的首都 南京 的6倍,是前朝首都,北方经济文化中心 北京 的30倍!

为什么会这样呢?

上海是外资及买办官僚最为集中的城市。各大租界占据了上海相当比例的面积。漫步梧桐树成荫的上海法租界旧地,蒋宋孔陈家族故居齐聚。其中最为代表性的,便是东平路边,蒋介石与宋美龄曾经的住宅:爱庐。

届时西方资本主义帝国率先实现了工业化,实力雄厚,中国相对落后,国内军阀混战,中国绝大部分的民众生活疾苦,难以果腹。唯于交好于西方帝国的买办资本家,以四大家族为首,家族经济实力,生活质量不亚于西方贵族。他们集聚生活的上海,房价相对于中国其它城市的差距,正是体现了那时大官僚买办,与中国大部分人的差距。

另外一个印证是,另外几个对外通商的口岸城市,厦门、广州、天津等,其地价也是相对靠前,明显高于服务于国内政治经济文化系统的城市。

可认为,在当时的中国城市,西方外国人的参与程度,几乎成为解释地价差异的最显著变量,含外资量越高,地价表现就越好。

如果我们看最近2年的A股,也有类似情况。

外资持股比例越高的股票,表现越好。而且走势跟其它股票,天壤之别。一小撮股票的牛市和绝大部分股票的熊市。

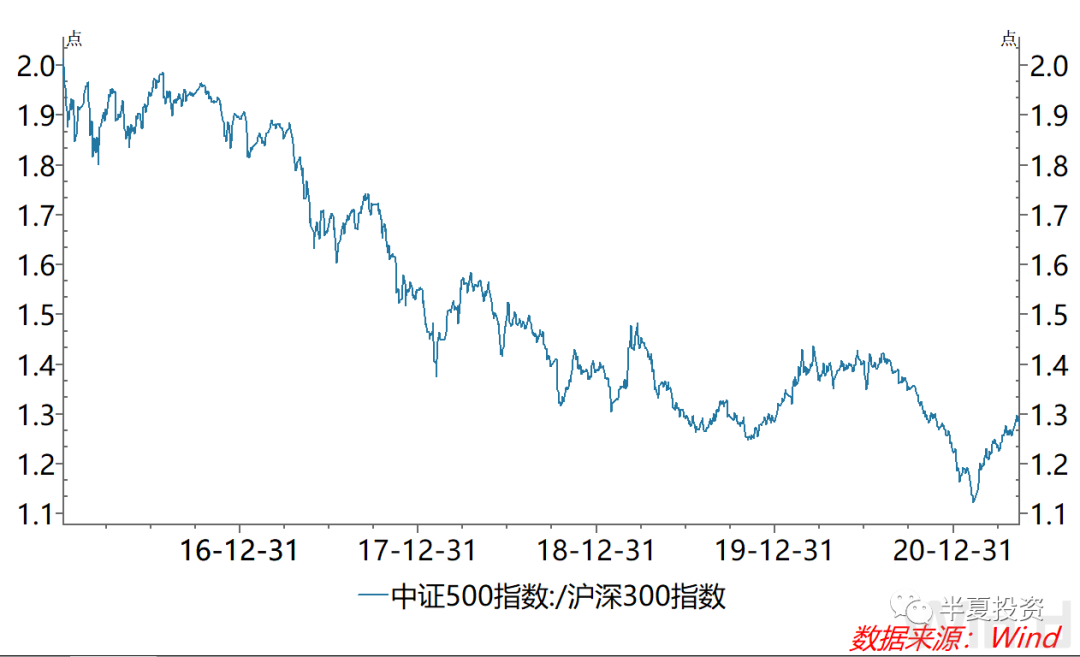

如果看它们之间的比值,从2一度下降到1。

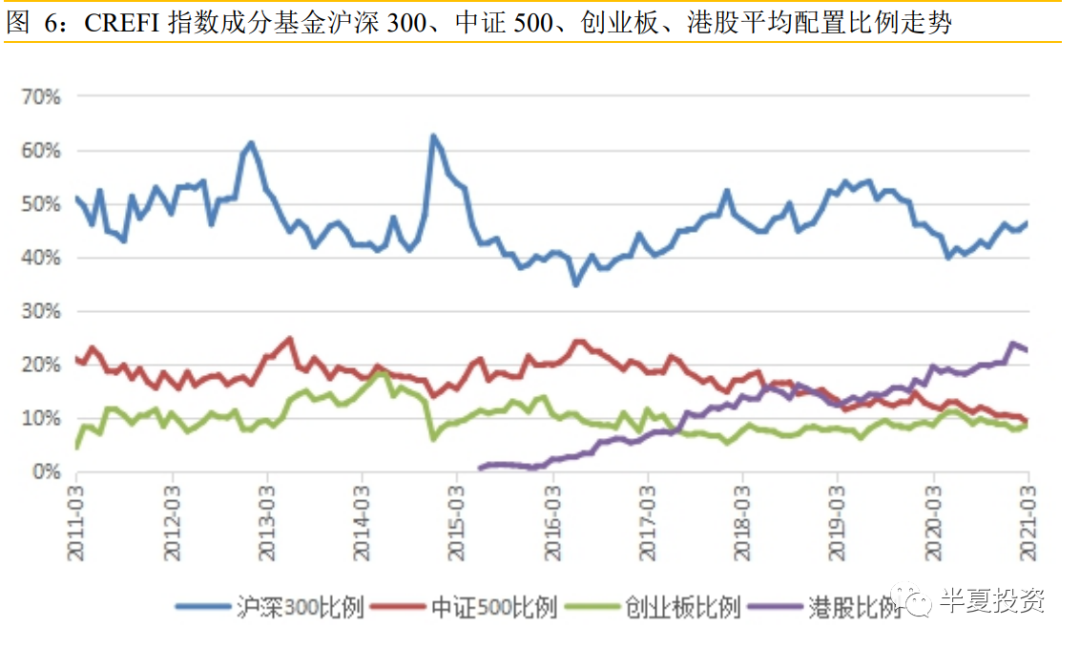

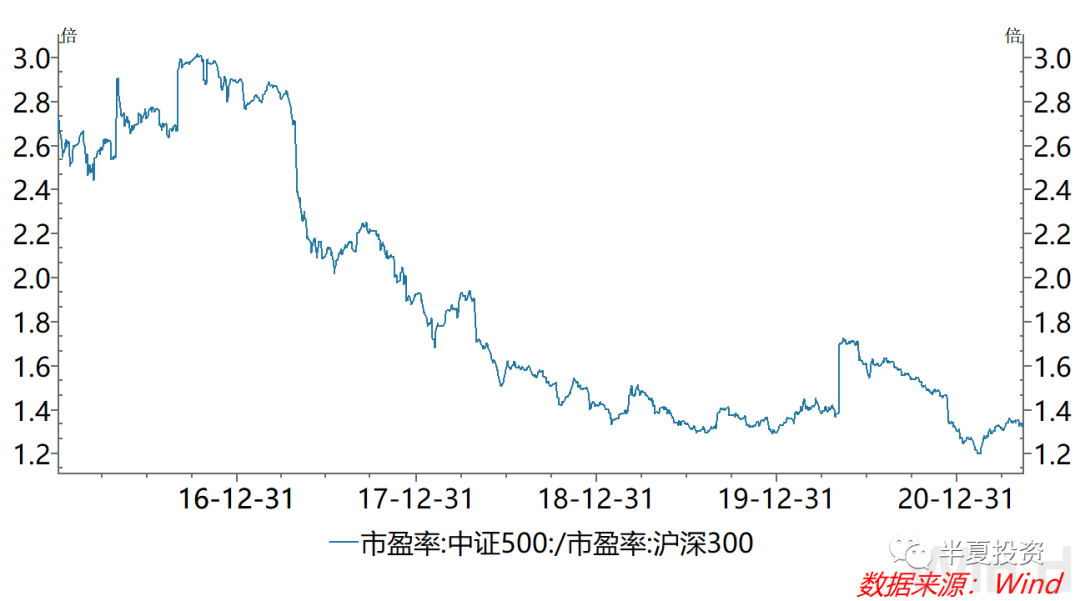

这并不是因为沪深300的盈利增长更好,其实在过去5年,中证500的盈利增长是更好的,所以,如果看市盈率的比值,压缩更加明显。

2016年初,中证500的估值是沪深300的3倍,现在已经基本持平。如果扣除金融股,则中证500市盈率已经低于沪深300。

海外流动性面临收紧

最新的一期美国的CPI,核心CPI都大超预期。

虽然最新一期的美国新增非农就业低于预期,但那是因为美国给不工作的人发钱太多,人们不乐意出来工作。

美国的劳动力需求非常旺盛。美国3月职位空缺的数量从2月上修后的753万上升至812.3万,录得历史新高,大幅高于预测中值750万。职位空缺率则由上次调查时的4.9%升至5.3%。

美国政府也认识到了这个问题,开始取消给不上班的人发钱,鼓励上班。

“据美联社10日报道,如今美国经济正在快速复苏,许多公司却面临招不到员工的困境,美国多个州决定取消不愿复工人员每周300美元(约合人民币1900元)的失业补助金。阿肯色州、密西西比州、蒙大拿州等州准备停止提供补助金。以此为代表的蒙大拿州州长格雷格·吉安福特上周宣布,从6月27日起,蒙大拿州将取消失业补助金,并称,补助金“弊大于利”。同时,该州预备一次性奖励1200美元。”

1,主动的,地方政府要降杠杆,尤其地方平台融资(地方政府隐性负债)要严控。

2,被动的,永煤华晨事件后,部分区域国企和平台的融资难度大幅上升,但存量债务大量到期,被动净还债。仅债市网红冀中能源一家,过去几个月,净还债百亿。

所以,当前国内的融资需求的确低迷,大家都不借钱,原因各异:

这种融资需求的低迷,更多来自高利润和低投资意愿的错配,使得虽然货币增速大幅下降,虽然商品价格大涨,但国内利率依然下行。

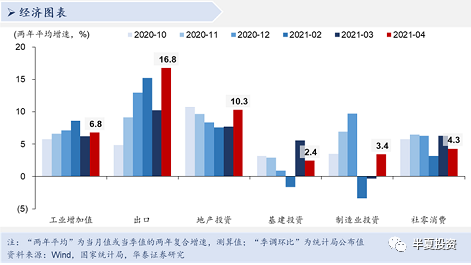

今天早上发布的,最新一期的经济数据,就是对上述现象的印证:

中国1-4月固定资产投资同比增19.9%,预期增19.4%,1-3月增25.6%。